Economia

Credito, Bce: nel 2022 meno richieste e a condizioni peggiori

Di Giampiero Cinelli

La Bce ha rilasciato un’indagine sul credito bancario nell’area euro. Con gli ultimi dati del terzo trimestre 2022 e le previsioni per il quarto. Nonostante dei fattori positivi, nel complesso ci sono molti segnali di preoccupazione e le prospettive sono a ribasso.

Standard di credito

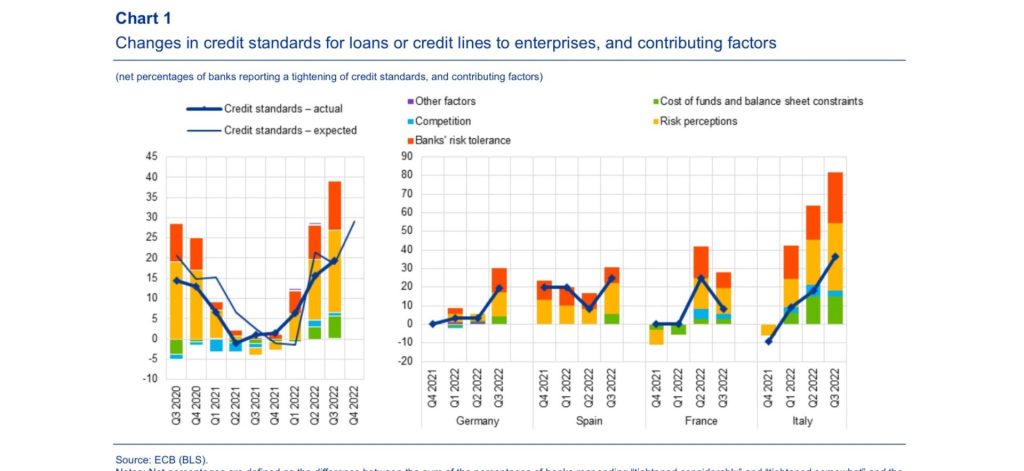

Nel terzo trimestre del 2022 i criteri per l’approvazione di prestiti e linee di credito alle imprese si sono inaspriti per un 19% nel sistema bancario dell’eurozona. Per quanto riguarda i prestiti a famiglie per l’acquisto di abitazioni, le banche hanno segnalato un forte inasprimento netto degli standard di credito al 32% e una minore, ma ancora pronunciata, stretta netta per il credito al consumo e altri prestiti alle famiglie (21%). In un contesto di rallentamento i timori di recessione, i rischi legati alle prospettive economiche, nonché le situazioni specifiche del settore o dell’impresa hanno avuto un notevole impatto. Nel quarto trimestre l’inasprimento dei criteri è previsto in peggioramento.

Domanda di prestiti

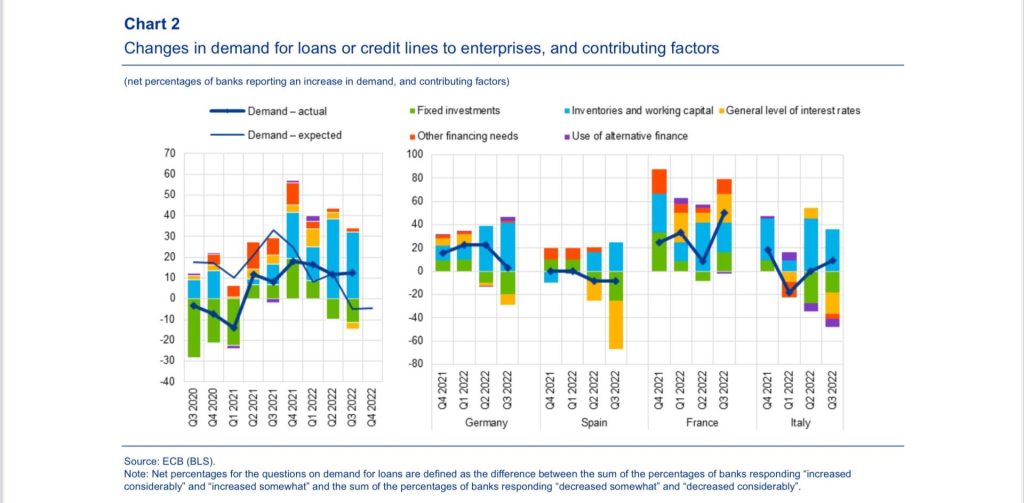

Nonostante ciò, la domanda di prestiti e linee di credito da parte delle imprese è aumentata nel terzo trimestre di quest’anno per quanto riguarda il capitale circolante, le rimanenze e gli inventari. Ridotta invece la richiesta di credito per investimenti fissi, visto l’aumento dei costi e i tassi alti che hanno contribuito negativamente. Decresce anche la domanda di mutui e di credito al consumo in termini netti. Anche qui per via dello scoglio dei tassi in crescita e della scarsa fiducia. Per il quarto trimestre del 2022 le banche prevedono un netto calo della domanda da parte delle imprese. Per le famiglie, le banche si aspettano un’ulteriore forte contrazione netta della domanda di mutui per la casa e un calo minore della domanda di credito al consumo.

Finanziamento delle banche sul mercato

Secondo le banche intervistate, «l’accesso ai finanziamenti al dettaglio, alla cartolarizzazione e e in particolare ai titoli di debito a medio-lungo termine si è deteriorata». Chiaramente in riferimento alle più stringenti condizioni del mercato finanziario.

«Le banche hanno riferito che la BCE e i programmi di acquisto di attività hanno avuto un impatto negativo sulla loro posizione di liquidità, sulle condizioni di finanziamento sul mercato e non ha giovato ai loro profitti». Negli ultimi sei mesi, tuttavia, la maggioranza delle banche dell’area dell’euro hanno segnalato in termini netti che il il tasso sui depositi ha favorito, anche se modestamente, i volumi di prestito alle imprese e famiglie ma rendendoli non redditivi.

L’Italia

Anche in Italia il quadro restituito dalla Bce corrisponde ai dati. Nel terzo trimestre la domanda di credito è stata motivata soprattutto dalla necessità di inventario e capitale circolante (15%) ed è in discesa rispetto al 2021. Gli investimenti fissi sono molto bassi. L’uso della finanza alternativa resta assai contenuto.